高会核心考点:投资决策方法

(一)回收期法

1. 非折现的回收期法

投资回收期指项目带来的现金流入累计至与投资额相等时所需要的时间。回收期越短,方案越有利。

回收期=收回投资前的年限+该年初未收回投资额/该年现金净流量

2. 折现的回收期法

折现的回收期法是传统回收期法的变种,即通过计算每期的现金流量的折现值来明确投资回报期。

3. 回收期法的优缺点

优点:

①通过计算资金占用在某项目中所需的时间,可在一定程度上反映出项目的流动性和风险;

②在其他条件相同的情况下,回收期越短,项目的流动性越好,方案越优;

③一般来说,长期性的预期现金流量比短期性的预期现金流量更有风险。

缺点:

①未考虑回收期后的现金流量;

②传统的回收期法还未考虑资本的成本。

(二)净现值法

1. 净现值法概念

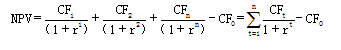

净现值指项目未来现金净流量现值与原始投资额现值之间的差额。

2. 净现值法内含的原理

①当净现值为零时,说明项目的收益已能补偿出资者投入的本金及出资者所要求获得的投资收益;

②当净现值为正数时,表明除补偿投资者的投入本金和必需的投资收益之后,项目仍有剩余收益,使企业价值增加,即当企业实施具有正净现值的项目,也就增加了股东的财富;

③当净现值为负数时,项目收益不足以补偿投资者的本金和必需的投资收益,也就减少了股东的财富。

再投资假设:项目现金流入再投资的报酬率是资本成本。

3. 净现值法的优缺点

优缺点:

①净现值法使用现金流,而非利润,主要因为现金流相对客观;

②净现值法考虑的是投资项目整体,在这一方面优于回收期法;

③净现值法考虑了货币的时间价值,尽管折现回收期法也可以被用于评估项目,但该方法与非折现回收期法一样忽略了回收期之后的现金流;

④净现值法与财务管理的最高目标股东财富最大化紧密联结;

⑤净现值法允许折现率的变化,而其他方法没有考虑该问题。

(三)内含报酬率法

1. 传统的内含报酬率法

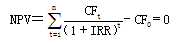

内含报酬率指使项目未来现金净流量现值恰好与原始投资额现值相等的折现率。

决策原则:

①如果IRR>资本成本,接受项目能增加股东财富,可行。

②如果IRR<资本成本,接受项目会减少股东财富,不可行。

3. 内含报酬率法的优缺点

优点:

①内含报酬率作为一种折现现金流法,考虑了货币的时间价值,同时也考虑了项目周期的现金流;

②内含报酬率法作为一种相对数指标除了可以和资本成本率比较之外,还可以与通货膨胀率以及利率等一系列经济指标进行比较。

缺点:

①因为内含报酬率是评估投资决策的相对数指标,无法衡量出公司价值(即股东财富)的绝对增长;②在衡量非常规项目时(即项目现金流在项目周期中发生正负变动时),内含报酬率法可能产生多个IRR,造成评估的困难;③在衡量互斥项目时,传统内含报酬率法和净现值法会给出矛盾的意见,在这种情况下,采用净现值法往往会得出正确的决策判断。

(四)净现值法与内含报酬率法的比较

1. 净现值法与资本成本

一个项目净现值的大小,取决于两个因素:一是现金流量;二是资本成本。当现金流量既定时,资本成本的高低就成为决定性的因素。

①当资本成本高于7.2%,应当选择项目A;

②当资本成本低于7.2%,应当选择B。

2. 独立项目的评估

对于独立项目,不论是采用净现值法,还是内含报酬率法都会得出相同的结论。

3. 互斥项目的评估

对于互斥项目,NPV法与IRR法可能导致不同的结论。此时应该采取净现值法。

理由:NPV法假设现金流入量还可以当前的资本成本进行再投资;而IRR法则是假设现金流量可以当前的内部收益率进行再投资。一般认为,现金流量以资本成本进行再投资的假设较为合理。

4. 多个IRR问题

内含报酬率法的另一个问题就是多重根的问题:即每次现金流改变符号,就可能产生一个新的内含报酬率。也就是说,IRR法在非常态现金流的情况下,会有多个内含报酬率,而这多个内含报酬率往往均无实际的经济意义。

(五)现值指数法

1. 含义

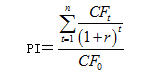

现值指数是项目未来现金净流量现值与原始投资额现值之比,亦称获利指数法、贴现后收益/成本比率。

2. 决策原则

如果PI大于1,则项目可接受;如果PI小于1,则应该放弃。即PI值越高越好。

(六)会计收益率法

1. 含义

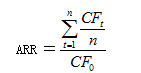

会计收益率是项目寿命期的预计年均收益额与项目原始投资额的百分比。

2. 决策原则

比率越高越好。

会计收益率法的主要缺点是未考虑货币的时间价值。

编辑推荐:

温馨提示:因考试政策、内容不断变化与调整,长理培训网站提供的以上信息仅供参考,如有异议,请考生以权威部门公布的内容为准! (责任编辑:长理培训)

点击加载更多评论>>