图片来源:视觉中国

记者 | 黄慧玲

编辑 | 宋烨珺

1

时隔五年,百亿基金俱乐部重新热闹了起来。2019年快结束的时候,我们探访了俱乐部。

“担忧规模超过能力”

因为拥有令人瞩目的体量,百亿基金从诞生那一刻起就注定了被围观和争议。顶着356亿的“吨位”,兴全合宜(163417.OF)面临压力最大。

2018年1月,在市场11连阳的热情以及渠道推动下,兴全合宜横空出世,成为近11年最大的权益类新发基金。

它在基民殷切期盼中诞生,却在乌云密布的市场里被舆论围剿:

同年4月,兴全合宜以0.96元的价格上市,盘中一度被打趴在跌停板上。几天后,基民对跌停恐慌还没消散,重仓股中兴通讯(000063.SZ)遭遇“黑天鹅”停牌,惹得基金纷纷下调估值。

虽然兴全合宜当时持仓只有1.49%,个股对基金影响远不如一些重仓的小基金。但从绝对值来看,持有中兴通讯市值达到4个亿,已足够惹来舆论非议。

要想批评一个大块头基金太容易了。跌了一个点?天呐!血亏三个亿!赚了三个亿?哎,只涨了一个点!

兴全合宜心里苦,但它不能说。谁让它是巨无霸呢?掌舵百亿基金从来不易。即使是兴全投资总监谢治宇,也不得不放弃管了六年的兴全轻资产,以全公司之力保住兴全合宜。

或许是吸取了兴全的教训,睿远成长价值(007119.OF)申报之时就设定了按比例配售,超700亿认购资金最后只接受了60亿。开放申购后,该基金继续按比例配售,并且规定每日申购金额不能超过1000元。今年三季度末,基金规模超百亿元。11月,睿远又增聘了一名基金经理,傅鹏博带着两名新手基金经理共同管理睿远成长价值。

同样对规模小心翼翼的还有中欧时代先锋(001938.OF)。三季度末,它刚刚突破百亿大关,是俱乐部里的新成员。

2015年底,中欧时代先锋以发起式基金的形式成立。当时周应波还是位新手基金经理,自掏腰包700万买了自己的产品。

从发起式基金成长为百亿级基金,中欧时代先锋用了四年时间。这四年里基金业绩很好,回撤也小。但周应波总觉得自己做得不够好,担忧规模超过自身能力。四年里,该基金有两年半的时间都在限制申购,其中有将近半年直接暂停了申购。

2018年下半年,中欧时代先锋季报开始表达对规模的关注。它详细地记录了自己的换手率,上个季度是多少,这个季度下降了多少。在基金招募说明书里,被列入基金管理人可以拒绝申购情形之一是“基金资产规模过大,使基金管理人无法找到合适的投资品种,或其他可能对基金业绩产生负面影响,或发生其他损害现有基金份额持有人利益的情形”。彼时,其规模不到25亿元,距离百亿级还有很远的路。

这就是大规模基金的现实难题:没那么多股票可买了。按照公募基金“双十规定”以及对流通股持仓比例限制,如果买个小盘股,一不小心就超标了。卖个小盘股,分分钟就把股价砸个稀巴烂。

中欧时代先锋过往业绩得益于对股票周期性机会的灵活捕捉,其中包含了大量小盘股。然而,随着规模增长,它必须尝试新风格。也是从2018年下半年开始,它逐步转向大盘股。到今年三季度末,大小盘比例是六四开。

也有些基金没有这样的烦恼。它们仿佛天生就是为大规模而生:常年不换手、偏爱大盘股,比如易方达消费(110022.OF)。而有些则是,基金经理是久经沙场的老司机,比如景顺长城刘彦春,11年前还是新手基金经理的时候就管理着百亿级基金。

老司机的冷板凳

这些老司机,在妖股横行年代,坐了很多年冷板凳。这几年,突然就成了百亿俱乐部的座上宾。

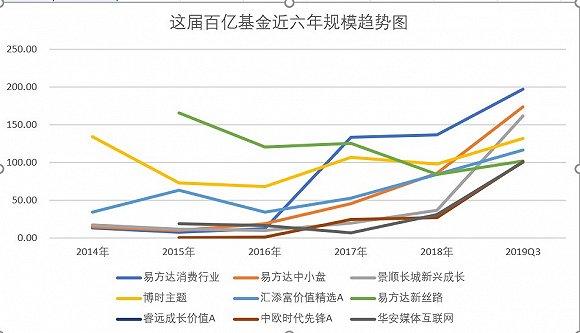

上表是近六年百亿基金名单,标红色为统计期间至少两次规模超过百亿的基金。可以看到,2014年主打蓝筹风;2015年则换成一水儿的新基金;2016年量化基金走红。2017年“漂亮50”当道,也是从那一年开始,新的趋势出现了:百亿基金队伍逐渐稳定,并在今年出现了大扩容。

时至今日,跻身百亿的12只基金里,一半是常客,一半是新客。总规模达到1849亿。

短期突出可能是幸存者偏差,但持续的表现其中缘由就值得追问了。是运气还是技能?投资者最想知道的是,如此好业绩未来还会继续吗?

回答这个问题前,先来看看它们过去数年的表现:

2017年之前,它们中大多数规模都不到30亿元。规模与业绩直接挂钩,在沪指冲上5000点的2015年,只有汇添富价值(519069.OF)收益达到64%,其他基金只有20-30%的收益。

回首那一年,当市场上演各种擒牛传奇时,易方达张坤和萧楠还没有被注意到。那时,张坤说:“很多中小市值股票被给予了高成长预期,在估值和预期如此高的情况下,未来能否兑现依然存疑。”

萧楠的态度在当时看来像个柠檬精。“纺织服装行业各个公司在一连串眼花缭乱的并购重组中涨幅翻倍;传统电视厂商不甘沦为代工厂,‘转型’互联网电视之后,涨幅也能接近翻倍;被电商冲击得七零八落的连锁龙头依靠变卖家底,估值也能超越行业龙头;相反,代表‘传统’消费的食品饮料、汽车等行业,无论估值多低、分红多么慷慨,也始终得不到市场青睐,涨幅远远落后。”

如果不是现在他们的大红大紫,我们可能永远不会在数万份报告里读到这些文字。要庆幸的是,这些基金经理并没有被市场带节奏,才有了后来的成绩。

“宁愿在寒风中端起猎枪耐心等待,也不愿意在垃圾堆中挥汗如雨上下奔忙——尽管后者有时候看起来是如此有利可图。”

2017年,A股以一轮绩优股上涨、垃圾股下跌的结构性牛市,实现了一场漂亮的拨乱反正。刘彦春觉得,A股开启了基本面元年。年底,他乐观地写道:“在经济持续平稳增长、资金价格相对稳定的大背景下,专业投资人会有很多工作可做。”

没想到的是,2018年市场高开低走。他只能感叹:“宏观判断总是很难。我国的发展历程独一无二,总是在摸着石头过河。甚至什么估值算贵,什么算便宜这样的基础问题也难以回答。”

买基金就是买人。面对市场变幻莫测的“少女心”,这届老司机们的共同特点是:不猜市场,专注研究,耐心持有。就像情绪克制的中年人,平稳得有些寡淡无趣。

张坤,坊间评价是个怪人,不喜接受媒体采访,机构投资者来公司也不爱交流。酷爱看书,他在读书笔记里记录下德川家康的话:“人生有如负重致远,不可急躁。”

刘彦春,43岁的管理学硕士,文笔比文科生都好。随手一写就是金句,季报可当演讲稿:“我们都在期待大刀阔斧的改革,但同时我们也应该理解,改革的道路是曲折的。改革应该在不触及系统性风险底线的前提下渐进式开展。病来如山倒,病去如抽丝,对于资本市场的投资者而言,可能不得不接受和理解这样一个现实,渐进式的改革或许低于预期,但从一个国家系统运作的角度看,坚定不移的同时还必须保持耐心。”

萧楠最是佛系笃定。他执掌易方达消费七年整,格力电器(000651.SZ)、贵州茅台(600519.SH)、美的集团(000333.SZ)、伊利股份(600887)这些股票至少重仓了六年。“如果问明天、下周、下个月等等短期股价表现,我的答案永远是不知道。但如果问更长时间段的表现,比如3-5年,我就对选出来的股票很有信心,相信组合能带来很好的收益水平。”

这届百亿基金买什么?

如果翻看这届百亿基金过往投资,会发现很多投资决策在多年前就已经开始着手,而投资风格也在多年里沉淀并逐步成型。跨入百亿门槛后,基金经理们的交易愈发深思熟虑。

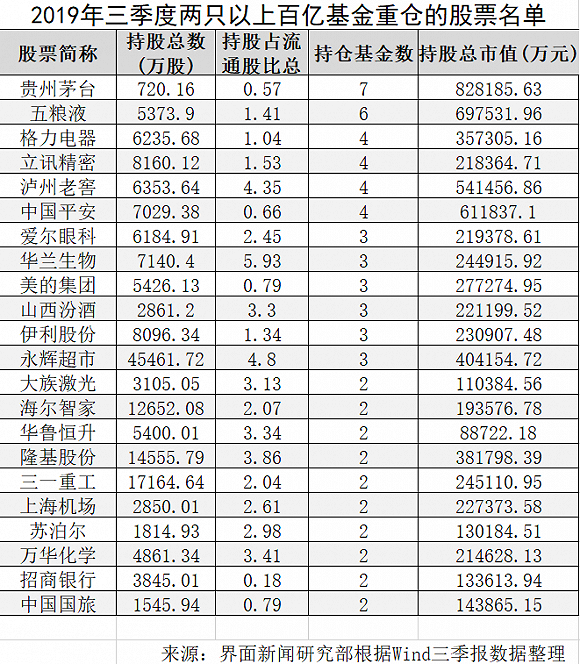

另一方面,将近两千亿的总规模,决定了它们对市场的天然影响力。百亿基金一出手,茅台都要抖三抖。这届百亿基金究竟买了哪些股票?我们来看一下:

上面这张表整理了至少被两只百亿基金重仓的股票。一眼望去,都是公认的白马龙头股。它们也被叫做“核心资产”,是这两年市场大热话题。

发现核心资产并不难,难的是理解核心资产。消费一直在涨,茅台股价一直在刷新,它们未来还能涨吗?

这样的问题,萧楠每一年都会被问到。他觉得这个问题里有个隐含假设,“这是一种价格投机的思维——就是根据历史股价表现判断未来。”

“过去的价格和未来的价格没有因果关系,甚至连相关关系都谈不上。皓首穷经在市场里面研究各种曲线,实在是性价比很低的事。”他坚信,长期看决定一个公司股价回报的是它的内在持续盈利。

对于中国股票市场,萧楠说要“多研究问题,少谈点主义”。相比钻研理念,他更喜欢把投资决策分解成小问题,累积寸进地研究解决。“投资者经常遇到市场风格和自身理念不一致的时候,咬牙坚持还是坚决转向?依我看不如列一个问题清单,逐一研究下去。搞懂一个工艺流程,厘清一种商业模式,发现一个财报疑点,都可能让我们的投资决策大为改观。”

张坤曾在2013年撰文总结过,A股投资者更喜欢小公司,逻辑是小公司基数小、增速快,符合经济转型方向;而海外投资者更欣赏大公司,因为大企业行业地位更稳固,议价能力强,增长持续性好。“总而言之,A股投资者更在意增长的速度,海外投资者更关注增长的耐力。 ”

随着A股国际化进程加快,以百亿基金为代表的A股机构投资者审美正在向海外投资者靠拢。而张坤自己,也从最开始不断比较大中小盘的估值和性价比,最终选择在“中国经济逐步减速”的情况下,“坚定选择优秀企业。”

结语:

除了上文的百亿基金之外,还有大批老基金随时可能跨过百亿大关。朱少醒的富国天惠(161005.OF)已经超过90亿元,华安策略优选(040008.OF)、景顺长城鼎益(162605.OF)、汇添富成长焦点(519068.OF)紧随其后。华夏红利(002011.OF)、兴全新视野(001511.OF)、东方红产业升级(001511.OF)、汇添富消费行业(000083.OF)、汇添富美丽(30000173.OF)、银华富裕主题(180012.OF)、东方红中国优势(001112.OF)、东方红沪港深(002803.OF)、广发稳健增长(270002.OF)、汇添富医疗服务(001417.OF)等等规模都超过了70亿元。

持续营销总是比新发基金更难上规模。从老基金规模的稳步增长可以看到,市场正在奖励那些十年磨一剑的老基金。

如果基金也有“核心资产”概念,它与股票的核心资产会有很多相同点:它们看起来一点都不酷炫,没有逆袭的剧情,没有小而美的逼格,但它们都拥有难以复制的竞争力,长远来看都能给投资者带来不菲的回报,且都受到投资者的热烈追捧。

不同的是:股票价格有高低波动,被追捧而高估将是不可承受之重。而基金不会出现价格高估,如果不加入主观择时判断,优秀的基金任何时候都值得买入。

骐骥一跃,不能十步;驽马十驾,功在不舍。人生有如负重致远,不可急躁。基金的命运亦如此。对这届百亿基金以及走在百亿路上的基金来说,百亿不是规模的顶点,而是新阶段的起点。

在那些如驽马般勤恳专注的基金与基金经理中,将会走出基金领域的核心资产。不论短期的市场是顺风还是逆风,时间终究会站在他们那边。

(备注:本文所述为非国家队的主动权益类基金,包括普通股票型、偏股混合型、灵活配置型、平衡混合型。)

温馨提示:因考试政策、内容不断变化与调整,长职理培网站提供的以上信息仅供参考,如有异议,请考生以权威部门公布的内容为准! (责任编辑:长职理培)

点击加载更多评论>>